Les marges de la 4G menacées par la pression concurrentielle en Europe

Entre absence de reprise économique et pression concurrentielle, les opérateurs européens sont appelés à vivre une nouvelle année difficile en 2014, avance l’analyste Fitch Ratings. Pour ce dernier, la 4G n’est pas la bouée de sauvetage espérée.

« L’espoir que les recettes traditionnelles de la voix mobile et des SMS seront rééquilibrées en faveur de projets data plus rémunérateurs est encore loin de se concrétiser, estime le cabinet d’analyse et de notation Fitch Ratings dans ses projections 2014 du marché des télécoms et câble. La pénétration des smartphones, désormais autour de 50% de la population, a échoué à compenser la baisse des revenus des services mobiles, indiquant un manque de capacité tarifaire des services haut débit mobile (y compris 4G) en raison des pressions concurrentielles intenses. »

Même si, aux yeux de Jean-Ludovic Silicani, le président de l’Arcep, les opérateurs ont confiance dans l’avenir des télécoms, 2014 risque encore d’être une année douloureuse pour les acteurs européens.

Une situation intenable

Ces derniers se sont naturellement tournés en masse vers la 4G, commercialisée 15% plus chère en moyenne que la 3G, pour compenser la baisse des marges induites par la concurrence accrue notamment provoquée par les nouveaux entrants. Stratégie qui a su séduire un nombre non négligeable de primo utilisateurs (plus de 1,5 million en France).

Mais, pour Fitch Ratings, la situation ne va pas tenir. L’analyste avance que le jeu de la concurrence et l’élargissement de la disponibilité des fréquences (notamment sur la bande de la 2G) va réduire cette différence tarifaire. Au risque d’augmenter le déséquilibre entre le service et ses revenus. Aujourd’hui, le trafic data génère 25% du chiffre d’affaires alors qu’il occupe plus de 80% du réseau des opérateurs.

En France, invité de l’émission Complément d’enquête sur France 2 jeudi dernier, Xavier Niel a ainsi annoncé la volonté de Free de diviser par deux les tarifs de la 4G.

L’option quadruple play

Dans ces conditions, les offres quadruple play pourraient s’inscrire comme une réponse durable à la volatilité des tarifs. Elles sont « les plus susceptibles de répondre à l’opportunité de croissance des données mobiles », estime Fitch Ratings. En enfermant le foyer dans un ensemble de services liés, les formules Internet-TV-téléphonie fixe et lignes mobiles permettent effectivement de consolider et fidéliser durablement une clientèle (une stratégie que SFR, en France, entend accélérer à coup de promotions, lire 4G : la bataille se déplace sur le terrain des offres et des tarifs).

L’autre modèle pour revaloriser les marges est celui de l’Allemagne qui affiche des tarifs plus rationnels. Un moyen de stabiliser les revenus des services mobiles. « Mais même cela dépendra de la façon dont va se jouer la dynamique concurrentielle », prévient l’analyste. Concurrence qui pourrait émerger des acteurs du câble, notamment, pour qui il est relativement simple d’ajouter un service mobile en tant que MVNO pour lancer des offres quadruple play.

L’appel de la consolidation

Au-delà du Royaume-Uni (où seul Virgin Mobile est en mesure de proposer des services quadruple play) et de l’Allemagne, la convergence des services se développe partout en Europe ce qui n’est pas sans conséquence sur le chiffre d’affaires.

La consolidation pourrait donc constituer une voie pour sortir de l’intensification de la concurrence. Dans ce cadre, la proposition de rapprochement entre E-Plus et O2 en Allemagne, ramenant de 4 à 3 le nombre d’opérateurs mobiles, devrait être attentivement suivie en Espagne, Hollande, Belgique, France et Royaume-Uni.

Une vision pessimiste

Consolidations potentielles qui n’en nécessitent pas moins l’aval des autorités de concurrence et de régulation. Lesquelles, sous l’œil attentif de leurs gouvernements respectifs, sont sensibles aux risques de restructurations, surtout en termes d’emplois, que de tels mouvements sont susceptibles d’entrainer. Si la consolidation du secteur peut répondre à une logique économique, elle risque aussi de se heurter à celle du politique, particulièrement quand l’Etat est actionnaire de l’opérateur impliqué.

Fitch Ratings reste donc assez pessimiste pour 2014. Absence de reprise économique, concurrence excessive, régulation des tarifs de terminaison d’appel et de roaming, lourds investissements dans l’infrastructure fixe et les fréquences… autant de facteurs qui ont fait tomber la trésorerie des opérateurs (Free Cash Flow) de 7,6 milliards en janvier 2013 à 4,2 milliards en novembre. Et qui vont continuer à peser en 2014 avec de nouvelles entailles dans la trésorerie, conclut l’analyste.

Orange dans le rouge

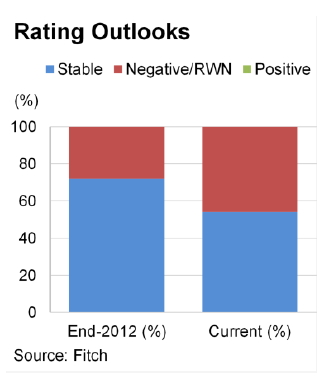

Tous les opérateurs ne sont certes pas logés à la même enseigne. Si Fitch Ratings, qui a concentré son analyse sur les opérateurs historiques et internationaux principalement, prévoit une évolution stable pour TeliaSonera, Deutsche Telekom ou BT Group, d’autres sont affectés de prévisions négatives. C’est le cas de Telefónica, Portugal Telecom, Telecom Italia et Orange. Malgré une réduction des coûts bien opérée en 2013 par l’opérateur français, l’efficacité des gains pourrait ne pas suffire pour compenser la baisse des recettes si les conditions opérationnelles continuent de se détériorer en 2014 et 2015, avance Fitch Ratings. Pas très réjouissant.

crédit photo © Kenishirotie – shutterstock

Voir aussi

Silicon.fr en direct sur les smartphones et tablettes

Silicon.fr fait peau neuve sur iOS